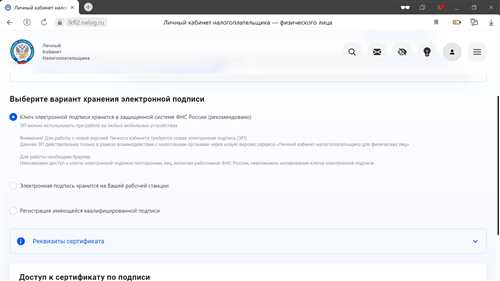

С развитием цифровых технологий налогоплательщики получили возможность управлять своими налоговыми обязательствами, не выходя из дома. Личный кабинет налогоплательщика стал важным инструментом, позволяющим контролировать свои финансы, просматривать начисления и взаимодействовать с налоговыми органами. Благодаря ему, информация стала более доступной, а сроки уплаты налогов – прозрачными.

Недавние изменения в функционале личного кабинета принесли возможность получать уведомления о важной информации, что существенно упрощает процесс налогового учета. Однако иногда полученные сообщения могут вызывать вопросы или даже беспокойство у пользователей. Что значит каждое уведомление? Как правильно на него реагировать? В данной статье мы рассмотрим основные типы сообщений, которые могут приходить в ваш личный кабинет, и дадим рекомендации по их обработке.

Поддержание актуальности налоговой информации так же важно, как и соблюдение сроков уплаты налогов. Внимательное отношение к уведомлениям из личного кабинета поможет избежать штрафов и недоразумений с налоговыми органами. Ознакомьтесь с нашим материалом, чтобы быть в курсе всех актуальных вопросов и особенностей работы с вашим налоговым кабинетом.

- Как правильно интерпретировать сообщения из личного кабинета налогоплательщика

- Типы сообщений

- Что учитывать при чтении сообщений

- Что делать, если в сообщении указаны ошибки или недочеты

- 1. Анализирование и сбор документов

- 2. Обращение в налоговые органы

- Сроки реагирования на уведомления: когда стоит принять меры

Как правильно интерпретировать сообщения из личного кабинета налогоплательщика

Сообщения, поступающие в личный кабинет налогоплательщика, могут иметь различное содержание и порой вызывать вопросы. Важно уметь правильно их интерпретировать, чтобы избежать недоразумений и ошибок в налоговых расчетах.

Типы сообщений

Сообщения могут быть классифицированы на несколько типов. Они могут уведомлять о:

- Необходимости предоставления документов; Изменениях в налоговом законодательстве; Плановых и внеплановых проверках; Необходимости уплаты налогов или сборов.

Что учитывать при чтении сообщений

При получении уведомления важно обратить внимание на Дату и Сроки, указанные в тексте. Зачастую сообщения содержат конкретные даты, до которых следует выполнить определенные действия.

Также следует учесть официальный статус отправителя. Если сообщение исходит от налоговой службы, неверное интерпретирование или игнорирование может привести к нежелательным последствиям, таким как штрафы или пени.

В случае неопределенности или сомнений рекомендуется обратиться за разъяснениями напрямую в налоговую службу или к квалифицированному специалисту. Это поможет избежать правовых проблем и защитить свои интересы.

Что делать, если в сообщении указаны ошибки или недочеты

Получив сообщение от налоговых органов с указанием на ошибки или недочеты, важно не паниковать и предпринять правильные шаги. В первую очередь, внимательно прочитайте текст сообщения и уточните, какие именно ошибки были выявлены.

1. Анализирование и сбор документов

Сравните информацию из сообщения с вашими учетными данными. Проверьте налоговые декларации, отчеты и другие документы, относящиеся к указанным в сообщении вопросам. Если ошибки действительно присутствуют, соберите все необходимые подтверждения и документы для их исправления.

2. Обращение в налоговые органы

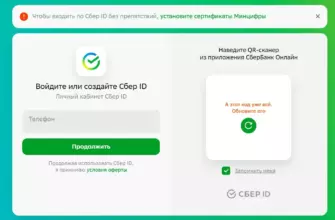

После анализа ошибок Свяжитесь с налоговым органом, который отправил сообщение. Это можно сделать как через личный кабинет налогоплательщика, так и по телефону. Уточните детали и порядок исправления. При необходимости подготовьте письменное обращение с пояснениями и доказательствами.

Не забывайте сохранять все копии переписки и документации, ведь они могут понадобиться в будущем для подтверждения вашей позиции.

Своевременное реагирование на ошибки налога поможет избежать штрафов и других неприятных последствий.

Сроки реагирования на уведомления: когда стоит принять меры

Получив сообщение в личном кабинете налогоплательщика, важно разобраться в его содержании и определить, какие действия необходимы. В первую очередь, стоит обратить внимание на срок, указанный в уведомлении.

Общие сроки реагирования на уведомления зависят от типа документа. Как правило, на выполнение требуемых действий отводится 30 дней с момента получения сообщения. Однако в некоторых случаях этот срок может варьироваться.

При получении уведомления о задолженности необходимо реагировать незамедлительно, так как длительное игнорирование может привести к начислению пеней и штрафов. В таких случаях целесообразно уточнить детали задолженности и подготовить необходимые документы для ее погашения.

Если уведомление касается проверки или запроса дополнительных данных, ответ следует предоставить в течение 5-10 дней. Это поможет избежать негативных последствий и продемонстрирует добросовестный подход к взаимодействию с налоговыми органами.

Также стоит помнить о Особых ситуациях, таких как уведомления об изменении налогового статуса или информация о необходимости подать налоговую декларацию. В таких случаях стоит действовать незамедлительно, чтобы не упустить важные сроки, установленные законодательством.

Своевременное реагирование на уведомления позволит избежать финансовых потерь и проблем с налоговыми органами, поэтому стоит внимательно следить за сообщениями в личном кабинете.